Featured Faculty

John L. Ward Clinical Professor in Family Enterprise; Executive Director of the John L. Ward Center for Family Enterprises

Michael Meier

经营三代以上而生存下来的家族企业通常都是厌恶风险的资本维护者。毕竟当财富积累到一定程度时,自然而然会想保护它而不是继续增长。

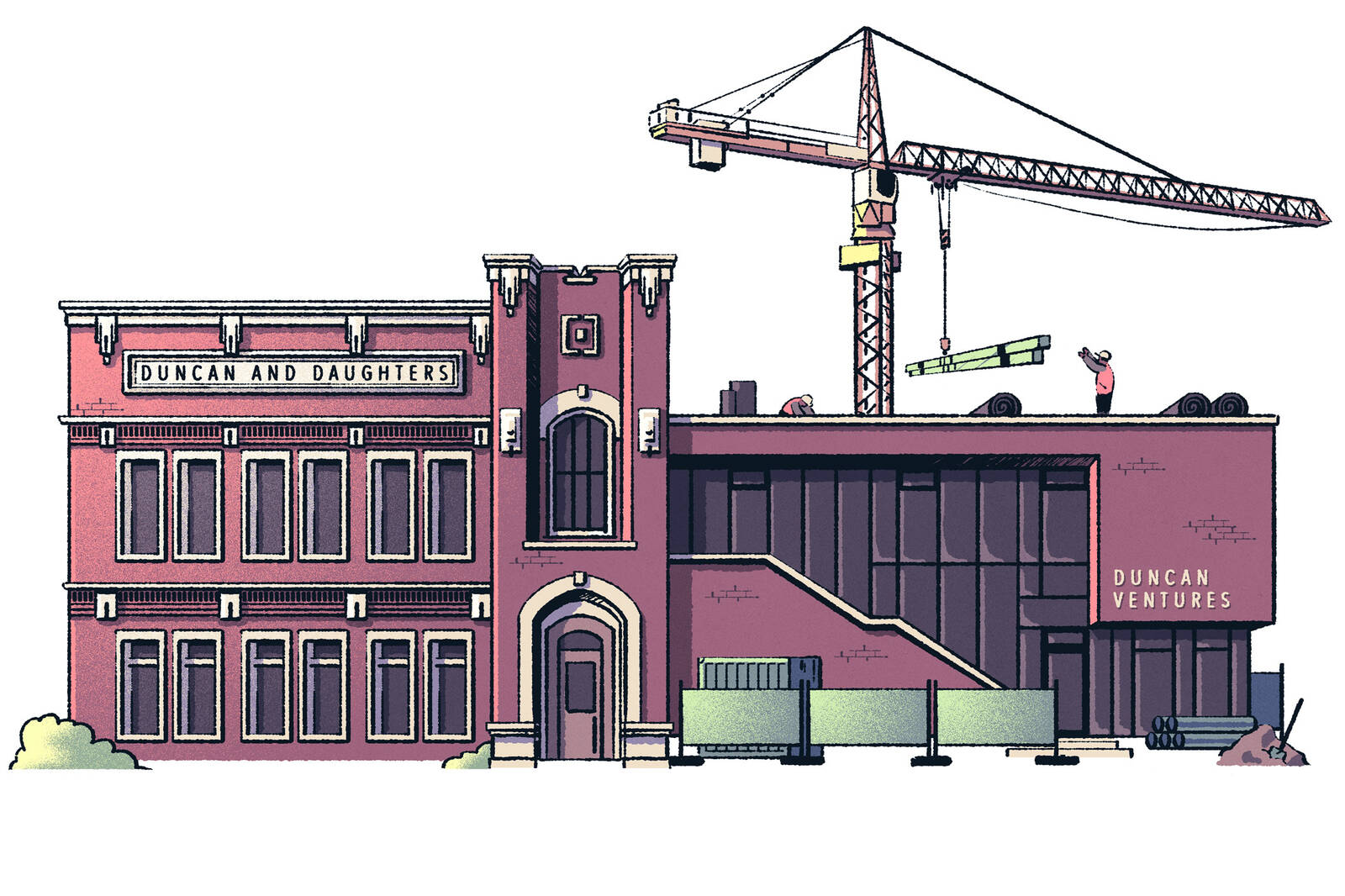

然而,在我们与约翰•沃德家族企业中心的较后期家族企业往来的经验中,我们发现一个新现象,那就是家族企业成立风险投资子公司。

那么在这样一个预计只有25%的风险投资公司可能取得成功的行业,为什么家族企业正在从财富维护模式转向风险更大的模式?同样重要的是家族企业需要什么才能取得风险投资的成功?

对许多家族企业主来说,风险投资的价值定位部分在于在竞争中保持领先的机会。希望世世代代延续业务的家族企业正在考虑如何成为颠覆者而不是被颠覆者。

约翰•撒切尔是农业巨头Wilbur-Ellis家族企业第三代业主和董事会主席,该公司最近成立了一个风险投资部门-Cavallo Ventures。在他看来,风险投资为他家族的核心运营业务提供了一个降低风险的渠道。“我们想要深入研究,看看有哪些技术将会影响我们,以及随之而来的颠覆程度。”他说道。只有这样,他们才能做出相应的调整。

Dot家族控股公司的董事会主席兼首席执行官约翰•特雷西认为Dot持有类似的观点。特雷西家族经营的Dot Foods食品公司是由其父母共同创立的,该家族最近买下两家早期科技公司的控制权。他们的结论是初创公司在快速创新解决公司核心业务面临的一些问题方面比内部团队处于更有利的位置。他说,有些机会“需要我们自己无法迅速采取行动的解决方案”。

投资还可能降低另一种风险:家族风险。风险投资赋予新兴的领导者一个展现自己创造新局面的机会,而不是把他们限制在家族企业的传统管理路径中。这一点越来越受到年轻一代的重视。以Proeza Ventures公司合伙人安立奎•M•赞布拉诺为例,这是一家拥有65年历史的墨西哥家族企业集团Grupo Proeza的风投部门。赞布拉诺从史丹福大学取得大学和企管硕士学位后回到自己的家族企业,创办了自己的电子商务公司并且获得了天使投资人的经验。虽然他曾经在Proeza旗下企业之一 Metalsa工作过,但他对风险投资更加热情,并且喜欢通过Proeza Ventures投资于未来的机动车机会。

除了降低风险之外,风险投资还能让家族企业发挥在交易流量上的优势,或是寻找合适的公司或技术进行投资。

这通常是风险投资界入门者的最大劣势之一。但是,一个在行业中已经成熟并且备受尊敬的家族企业却往往是交易找上门来。能够提供长期承诺资金,而且在市场上信誉极佳的公司,对于寻求投资者而言可能很有吸引力。

保罗•达利就有这样的体验。他是2003年企管硕士毕业生,担任W.S. Darley and Company公司首席执行官、主席和第三代掌门人。该公司是一家拥有 100 年历史的消防、安全和国防设备供应商,经常会有初创公司找上门来接洽来寻求经销产品。特别值得一提的是他们的贸易展台:由于在业界历史悠久,他们的认可印章有助于帮助新技术获得可信度。而在贸易展中展示技术也让Darley了解到一项技术是否有潜在市场,对公司决定是否投资提供了有用的信息。例如,该公司最近投资了Ascent Integrated Tech,这是一家开发出一种用于消防员定位技术的初创公司。

不过,获得交易并不等于成功,除非公司能准确把握机会并将赌注押在获胜的一方。家族企业如何做到这一点?

首先,它需要一个有才干的团队。不过Cavallo Ventures的撒切尔告诫说,这个团队不要由家族核心业务运营部门的领导者组成。这个新团队将需要以不同的速度在不同的风险水平下行动。它最好是由一个对风险投资有热情并且熟悉家族核心业务的人来带领,这样团队才能找出可以为这些核心运营增加价值的投资。该领导者还将充当风险投资团队与运营领导者之间的沟通桥梁。

吸引适当人才组成风险团队或许需要家族企业主调整薪资结构。许多家族企业主不愿给出其他基金公司提供的高薪和共同投资机会,然而如果内部创投基金提供的薪酬远低于市场行情就无法吸引人才。为了具有竞争力,家族企业主需要认识到风险投资是一项完全不同的业务,对它的期待也不同。

最后,家族企业主需要了解创建风险投资子公司是一个过程,过程中可能会出现不同于以往的情况,家族企业主在过程中了解哪些方法可行而哪些不可行。因此保持开放的心态很有助益。

大约六年前,当Grupo Proeza决定彻底改变其创新做法时,它最先采取的措施之一是推出公司建立工具MLAB,MLAB又称风险实验室,借助汽车市场结构部件供应商Metalsa的能力。但在推出该工具数年后,Proeza董事会认为该策略过于资本密集、风险过高,对集团来说根本不合适。于是他们将风险投资做为实现相同目标的一种方式,但采用他们比较熟悉的做法。这导致Proeza Ventures的推出,它是一个以机动车领域为主的创业投资基金,主要以传统风险投资基金运营,寻求财务回报而不是战略利益。当时的想法是注重财务回报对集团而言是更好的长期资产。

对Grupo Proeza来说,一些战略利益仍然从意想不到的地方出现。“我们的传统运营没有注重营销的历史,公司一向采取低调的经营方式。”赞布拉诺说道。“Proeza Ventures已经把Proeza定位成一个投资于未来的创新集团。”