Featured Faculty

Adjunct Lecturer in Entrepreneurship; Track Lead in the Zell Fellows Program: Entrepreneurship Through Acquisition (ETA)

Michael Meier

新冠病毒已使世界有一大部分陷入停顿状态,包括社交聚会、常规手术、课堂上课等等。

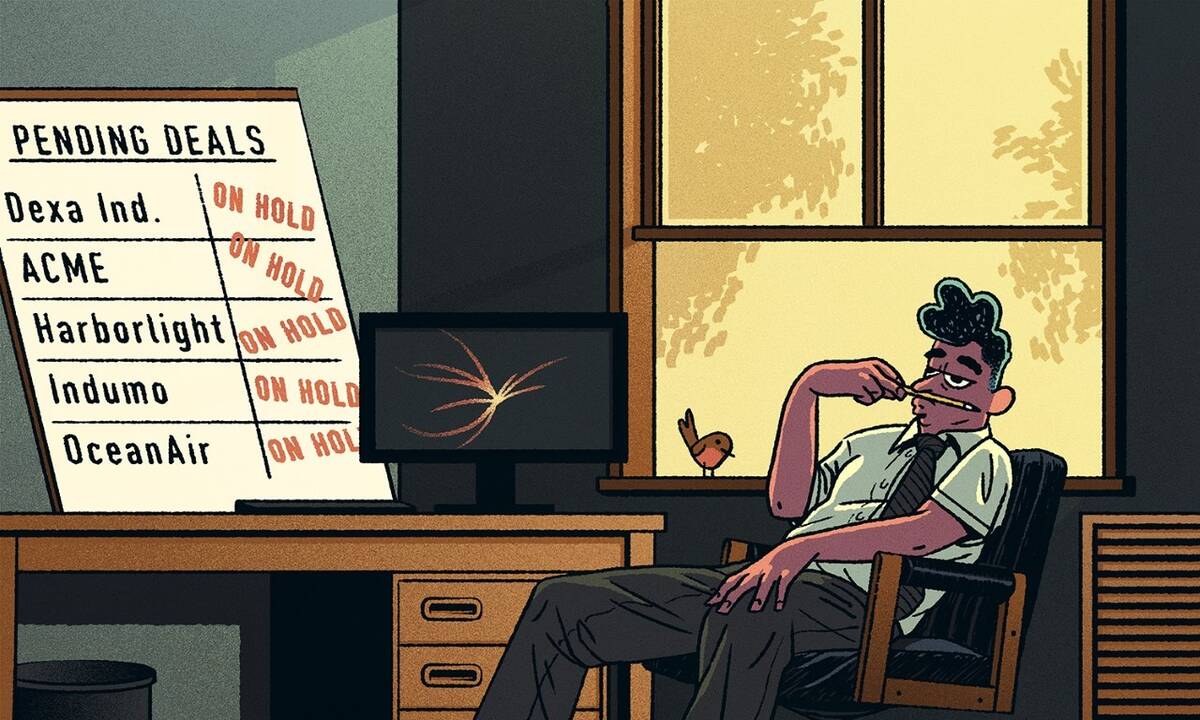

私募股权领域也不例外。交易已经停摆,各公司重新评估业务环境和自身财务状况,专注于其投资组合的健康情况。

“重点已从交易转移到危机模式。”专精小企业收购与投资的私募股权公司Clover Capital Partners共同创立人亚历克斯·施耐德解释道。他同时也在凯洛格学院担任创新与企业家学客座讲师。“私募股权公司正试图专注于向其投资的现有公司提供资源、建议、应急规划和资金流动性,而不是去注重新机会。”

不过施耐德说,这种将重心从交易中转移的情况是暂时的,暂停状态将会解除,而且可能发生在整体经济复苏之前。对于等待新的正常状态出现时趁势发展的私募股权公司来说,这将会是大好的收购机会。

施耐德说:“顾名思义,投资者在本质上是乐观的。他们乐观的认为将有机会进行资本投资,创造长期价值。”

施耐德对这种乐观态度提出了几个原因,以及在前进路上无疑要遇到的一些挑战。

收购机会

施耐德预计在不久的将来,私募股权公司,特别是有良好资金能力的公司,将恢复他们的交易活动。在疫情期间仍然繁荣的行业,例如科技业以及医疗保健和消费品行业中的某些领域,交易将持续进行,不会有太大的变化。不过施耐德认为,其他高风险行业,例如零售业和娱乐业,也将继续保持活跃,但估值可能会降低或包含更多交易结构元素。

这些领域将有收购小企业的机会,而这些机会在几个月之前可能并不存在。

“对于业主自营的小企业来说,情势的发展让人害怕,因为他们可能没有资金或管理资源来渡过这场难关。”施耐德说道。

其中有些业主,也许过去从未考虑过出售公司或找人合伙,如今可能对这样的想法持开放态度,只要它意味着会有资本注入公司或是一个可分散公司净值的机会。“当疫情尘埃落定后,我认为私募股权投资者来电时,一些卖家将更可能接听电话。”施耐德补充道。“目前仍是卖方市场,但钟摆正朝向买方的方向摆动。”

私募股权公司也可能将对其现有的投资组合采取积极攻势,偏重策略性附加收购以争夺市场份额并进入新领域。私募股权资金与银行和金融机构具有牢固的关系,这些机构将为这些协同收购提供帮助和支持,即使在信贷市场艰困的情况下也是如此。

在公司财务之外,施耐德也预期私募股权公司会积极招纳顶尖人才。

“公司过去无法吸收的人才现在将有机会被录用。”施耐德说。“有才能的领导者将致力于加入资金充足并且为在此环境中成长做好准备的公司。”

目前的障碍

在目前的市场上,仍然存在着许多实际的挑战,即使手头上有大量资金的私募股权公司也不例外。

虽然私募股权公司凭借的是各类财务报表和分析,但它仍然属于见面握手的行业。施耐德说,也许下一代交易谈判者能够自如地在视频会议上做出百万美元金额的投资交易,但在目前,买方与卖方仍需要亲自见面,以便共同处理交易过程中无法避免的起伏波折。保持社交距离与旅行限制,无论是规定还是自发的,都减缓了这些过程的进展,阻碍交易发生。

另一个挑战是亲自到现场进行尽职调查的传统做法。

过程中的某些部分或许能够调整,例如会计审查可以通过远程方式完成。但任何需要尽职调查的项目,诸如设施、环境合规性或运营,则很难或几乎不可能通过网上进行。

此外,债务资金通常是私募股权交易中的一个重要元素,而大多数银行与金融机构在现今这样的环境中已变得非常保守。私募股权公司可以抱持长期性、创造股权价值的观点,但借贷者则更重视短期利息与本金付款。

“从借贷角度来看,目前的确是一个充满不确定性的时期。”施耐德说道。

近期风险意味着在财务历史相同的情况下,银行和其他贷款机构现在提供的信用额度会比疫情发生前低。例如,一家私募股权公司数月之前的开价可能是假设银行会借贷公司买价百分之五十的金额。然而鉴于市场种种不确定性,银行现在只会借贷百分之三十。

“这就形成财务缺口,会产生问题。”施耐德说道。

施耐德说,私募股权公司因应市场变化的做法是与卖方重新进行交易谈判,以收益和卖方融资的形式纳入更多结构,溢付交易,希望市场恢复正常时能以更低廉的债务资金重新融资,或干脆直接降低购买价格。这些策略都不受卖方青睐,尤其是第三种,如果估值或条件发生变化,卖方可能会选择退出交易。

现金依然是王道

总的来说,这些情况提醒施耐德一个商业基本真理:现金是王道。

“公司不会因为盈利差而走向破产。公司走向破产是因为现金用尽。”施耐德说道。“发生危机时就会再次证实这句名言。一家公司拥有的最重要的东西便是金钱流动性。

对私募股权公司而言,这意味着在过去几年中筹集到但尚未出手的资金,也就是被称为“干火药”的资源,与过去数年中用掉许多资金的公司相比,拥有干火药的公司将有着重要的资金优势。

“私募股权是一个讲求时机的游戏。”施耐德说道,现在可以开始动用资金的公司会占上风。

(的确,凯洛格学院菲利坡·梅扎诺提的研究显示,手上储备有大量现金的私募股权公司能帮助他们投资的公司渡过经济大萧条风暴。)

同时许多资金可能会有数量可观的干火药投入到危机中。贝恩公司在一份报告中列出2019年干火药储备金为2.5兆美元。

施耐德指出,许多私募股权投资者预期市场会出现某种修正,尽管显然不是出于上述原因。

“过去以来表现非常好,因此有能力募集到许多资金。”他说道。“这将是比所有能预期到的情况更深也更悲剧性的修正。拥有资金和资源的私募股权公司,将会是带动经济最终复苏的重要一环。”